(网经社讯)据WeWork的CEO诺伊曼回忆,软银孙正义仅仅和自己交谈了28分钟,就选择投资在共享办公室创业的自己。

但不知道,孙正义是否会后悔这次“28分钟”的投资。

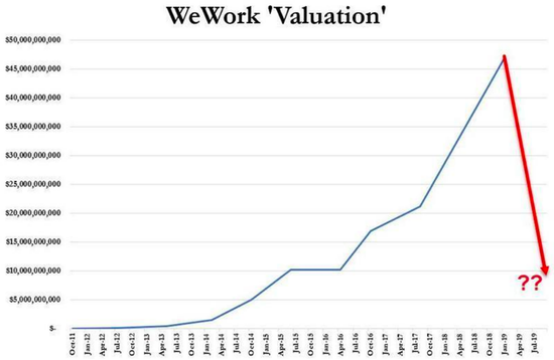

2019年9月,WeWork对外宣称将以470亿美元的估值寻求ipo,但很快,就因为财务不佳等问题被迫取消上市计划,软银也就顺手减记了82亿美元WeWork的股份。

紧接着在就迎来了新冠疫情,主要集中在线下的共享办公室业务遭受重创,据天眼查数据显示,2020年,WeWork一举亏损32亿美元,净债务为22亿美元。

不论是对软银还是诺伊曼来说,都亏大发了。

不过事情仿佛迎来了转机,WeWork正在计划通过一家特殊目的收购公司(SPAC)合并的方式上市,估值90亿美元,即使与早先的470亿美元相去甚远,但好歹有了上市的希望。

那么,WeWork的共享办公室究竟是一门好生意吗?寻求SPAC上市,软银有可能拿回失去的亏损吗?疫情形势还不明朗,线下共享办公室的未来在哪里?

且看本文分解。

孙正义后悔:WeWork是门什么生意?

WeWork成立于2010年,主要为创业者提供共享办公空间,说是“共享办公”,其实就是办公室版本的“二房东”。

WeWork从房东那里租下办公楼,然后将其装修包装,再提高一些价格或者收取服务费将办公室出租给个人或者公司。

共享办公室在中国的市场很大,一方面是“大众创业”、“扶持中小微创业”的政策支持,另一方面则是如今的求职者在求职时对工作环境的看重提高。

据boss直聘求职者评价数据显示,工作环境指标在所有指标中排名第三,仅次于薪酬和地理位置;而对公司来说,WeWork等共享办公室也省去了诸多选址成本。

在“共享”概念大热的2015年,共享单车、共享充电宝等多种“共享”产品层出不穷,共享办公室也因此被资本追捧,早在2016年,就有机构给予了WeWork最高320亿的估值,在2019年9月计划上市前夕,这一估值来到470亿美元。

概念上的火爆并没有盖过WeWork在经营上的问题,据其招股书数据显示,2018年,WeWork亏损16亿美元,但这笔亏损来自创始人诺伊曼团队的“腐朽不堪”,孙正义为了拯救自己一手投资的公司,于是花了30亿美元收购了诺伊曼和其他股东手里的股权,收购之后,软银持有WeWork65%的股份。

收购之后,诺伊曼即使还持有少量的股份,但实际上的董事会已经没有了诺伊曼的席位,基本上可以说是被扫地出门,这一波操作下来,软银对WeWork的估值为78亿美元。(2021计划上市时估值已提至90亿美元)

比起470亿美元少是少了点,但总算不会亏的太惨。

但是接近380亿的差距,即使是孙正义估计也还是后悔了。

那么,重整后的WeWork有多少可能?

信心:扛过疫情还是一条好汉?

在诺伊曼时期,这位创始人钟爱派对文化,将公司的许多资产用于不必要的消费,这让孙正义很是不满。

在将诺伊曼踢出局之后,软银狠心的裁掉了大量员工,忍痛变卖了许多非核心业务,减少了在诺伊曼时期的建设支出,也放缓了投资脚步,重新评估现有的房产,WeWork相当于经历了一次大换血。

从总体来看,孙正义的操作还是有效果的。

2018年,WeWork年收入为18亿美元,2019年收入为32亿元,2020年即使有疫情的影响,但在软银的维持下,WeWork依旧实现了32亿美元的营收,毫无疑问,软银的措施起到了作用。

横向对比另一办公共享空间IWG,其在2020年的收入与WeWork相近,约为32亿美元,并且较之2019年有所下滑。

也就是说,倘若没有软银的操作,WeWork的处境可能会更糟。

能够在疫情之下稳定住营收,WeWork给足了软银信心,当下的WeWork尚存在的“质疑”包括2020年息税折旧摊销前利润为-18亿美元,并且据数据显示,WeWork已经在2020年末将未来租赁相关付款额削减了40亿美元,用于减轻负债,从而能让自己的现金流更好看一些,从而提升估值。

而在此次通过SPAC上市之后,合并BOWX之后还将为公司带来13亿美元的现金,加上本身的7亿美元现金,即使在当前WeWork净债务22亿美元面前,也有一定的抗风险能力。

WeWork此前的亏损多来自于投资增长,而在软银减少投资款项之后,WeWork到2024年销售额有望实现70亿美元,息税折旧摊销前利润将达到20亿美元,很显然,孙正义很满意自己对WeWork的改造。

当下的WeWork,孙正义很有信心。

WeWork有多少未来?

据WeWork的数据显示,其企业会员的比例正在增加,从2020年的43%增长到今年的54%,一些公司往往会租下整层或者整栋办公楼,比起to C的个人会员,和to B的企业会员合作会更加稳定,利润也会更加丰厚。

除此之外,WeWork还推出“企业解决方案”用以提供给企业并收取订阅费用;WeWork还增加了办公室内广告,广告主可以借助WeWork办公空间内的广告位用以寻求潜在客户,而这些广告也能为WeWork增加收入。

在疫情防控较好的国家和地区,WeWork已经基本实现了回暖,但在WeWork的基本盘--欧美市场,由于疫情的不确定性,将近八成的员工依旧选择居家办公,也就是说,WeWork降价促销业务复苏的日子还将持续,这意味着,WeWork还需要面临着一段时间的“生存”挑战。

WeWork的新CEO扬言要在今年第四季度实现整体扭亏为盈,并另寻机会上市,不知道这一想法能否如愿。

在最后,我们将视线拉回国内,国内共享办公企业优客工厂2020年实现总营收8.77亿元,但在2020年净亏损收窄37%,但在非美国通用会计准则下,优客工厂第四季度实现净利润6279万元,这也是其首次季度盈利,这其实能证明,共享办公室在国内依旧很有潜力。

2021年4月,WeWork中国北方区经理全斌透露,WeWork已经在今年实现了北京地区连续两月盈利,如此看来,WeWork未来有望完成软银的期望。

待到那时,WeWork将会成为软银孙正义继阿里巴巴之后的又一“力作”吗?

拭目以待吧。